最近、「投資」という言葉をよく聞くようになりましたよね。

でも、「なんだか難しそう」「損をしそうでちょっと怖い…」と思って、なかなか一歩を踏み出せない方も多いのではないでしょうか。

「NISA(ニーサ)」って名前は聞いたことあるけど、「自分に関係あるのかな?」「どうやって始めたらいいの?」と迷っている方もいらっしゃるかもしれません。

そんな方に知っていただきたいのが、2024年から始まった「新NISA」です。

実はこれ、2025年から始めてもぜんぜん遅くないんです!

むしろ、これからこそが「お金を増やしていくチャンスの時期」とも言われているんですよ。

この記事では、「投資なんて初めて!」という方でも安心してスタートできるように、

- 新NISAってなに?

- どんな人に向いてるの?

- どうやって始めるの?

といった、基本の「き」から、わかりやすくていねいにご紹介していきます。

子どもの教育費、将来の老後資金…これからどうしよう

忙しい毎日の中で、ムリなくできることから始めたい

と思っている方はぜひ読んでくださいね。

新NISAってなに?まずは基礎からやさしく解説

2024年から制度が新しくなった「NISA」について、これから投資を始めたい方に向けて、基礎からわかりやすく解説します。

NISAってなに?まずは基本のキ

NISAとは、「少額投資非課税制度」のこと。

かんたんに言うと「投資の利益に税金がかからないお得な制度」です。

通常、投資で得た利益には約20%の税金がかかります。たとえば10万円の利益が出ても、約2万円は税金で引かれてしまうので、手元に残るのは約8万円。

でも、NISA口座を使えばこの利益が非課税に!10万円の利益がまるごと受け取れるんです。

この“非課税”というメリットが、長く続けるほど大きな差になります。

よくある誤解「NISA=投資商品」ではない!

NISAというと、何か特別な投資商品に見えるかもしれませんが、実は「口座」の名前です。

「利益が非課税になる特別な箱」だと思えばOK。

このNISA口座で投資信託や株式などを運用すると、利益が非課税になるという仕組みです。

2024年から新しくなったNISA制度

NISA自体は以前からありましたが、2024年から「新NISA」として制度が大幅にリニューアルされました。

現在のNISAは以下のように2つの投資枠に分かれています。

| つみたて 投資枠 | 成長投資枠 | |

|---|---|---|

| 投資上限 (年間) | 最大120万円 | 最大240万円 |

| 投資方法 | 積立のみ | 積立 or 都度購入 |

| 投資対象 | 長期・分散投資に適した投資信託 | 株式・一部の投資信託・ETF・REITなど |

| 特徴 | 金融庁の基準を満たす厳選した商品のみで 初心者でも安心 | より多様な商品に投資でき リターンも大きく狙える |

| 投資の スタイル | 積立設定で自動的にコツコツ投資 | 自分で銘柄を選ぶ |

| 難易度 | やさしい | 少し難しい |

| 向いてる人 | 初心者・忙しい人 | ある程度慣れた人・余裕がある人 |

この2つの枠は併用OKで、最大で年間360万円まで投資できます。

対象は18歳以上。大学生から始めることもできます。

つみたて投資枠と成長投資枠の違いについてはこちら。

NISAのメリットと注意点

メリット①:非課税枠が大きい

NISAのメリットは、非課税で投資できる「枠」が大きいこと。年間最大360万円まで投資できます。

初心者の方は、まずは「つみたて投資枠」から始めるのがおすすめ。月10万円までの積立が可能です。

わたしは、マネックス証券で「eMAXIS Slim米国株式(S&P500)」を月3万円積立中!

同じ投資でも積立額が小さければ利益も小さくなります。月3万円と月3000円では、10年後の差は大きいんですね。

ただし、無理のない範囲で積立金額を設定することが大切です。

メリット②:非課税期間が「無期限」

もうひとつの大きなメリットが、「非課税期間が無期限」ということ。

旧NISAでは非課税期間は最大20年と決まっていました。

でも、新NISAではいつまででも保有OK。利益が出てもずっと税金がかかりません。

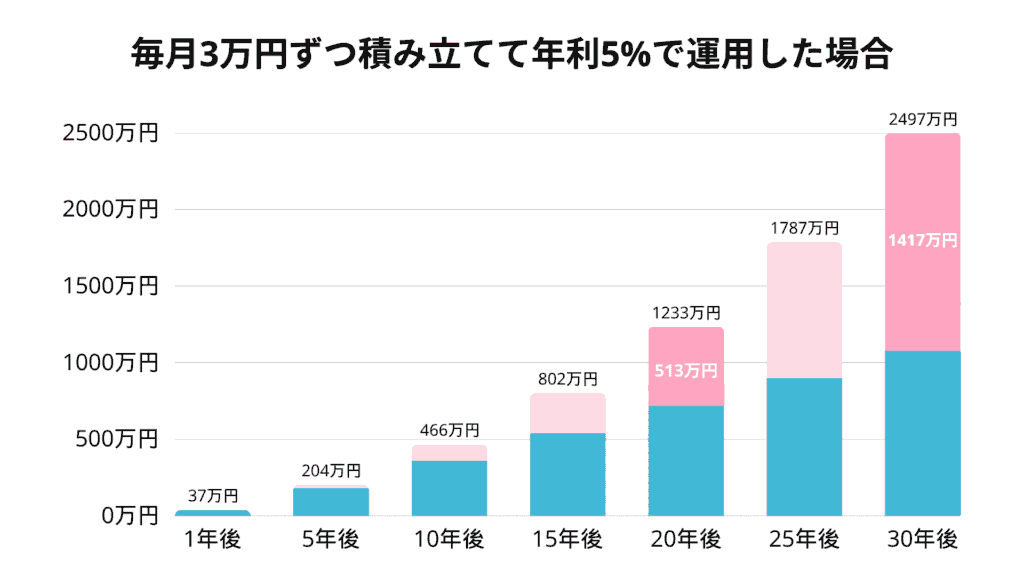

たとえば月3万円ずつ積み立てて、年利5%で運用した場合の金額は以下のとおり。

| 積立年数 | 元本 | 利益 | 合計資産 |

|---|---|---|---|

| 20年 | 720万円 | 513万円 | 1230万円 |

| 30年 | 1080万円 | 1417万円 | 2497万円 |

たった10年の違いで、利益に約900万円もの差がつきます。

しかも非課税だから、この利益もまるごと受け取れます。税金にして280万円も違ってくるケースも!

これが「複利」と「非課税」のパワーです!

複利でお金が増えるしくみについては、以下でくわしく説明しています。

注意点:1800万円まで

新NISAは、一生のうちで投資できる上限が1800万円と決まっています。

内訳は、

- つみたて投資枠:最大600万円

- 成長投資枠:最大1200万円

これは投資額のトータルなので、使い切ると追加はできません。「1人あたり全部で1800万円まで」ということ。

ただし、NISA口座で持っている投資信託や株などを売却すると、元本分は翌年再び使えるしくみになっています。

とはいえ、月3万円の積立なら使い切るまで50年かかるので、初心者の方はあまり心配しなくて大丈夫です。

NISAのきほん

- NISA口座は利益が非課税になる“お得な口座”

- 年間最大360万円まで非課税投資ができる

- 非課税期間が無期限だから、将来の資産形成に有利

- 子どもの教育費や自分の老後資金づくりにも◎

- 生涯投資枠は1800万円(初心者なら気にしなくてOK)

新NISAではどんな商品を選べばいいの?

新NISAでは色々な投資商品が選べますが、最初の一歩は「投資信託」がおすすめです。

投資信託は、たくさんの会社の株を“ひとまとめ”にした商品で、100円から始められるものもあるので初心者にも安心です。

投資信託って?

投資信託は、いろんな会社の株や債券が入った「詰め合わせパック」のようなもの。

たくさんの人から集めたお金をプロが代わりに運用してくれる「おまかせパック」で、これひとつで数百〜数千の会社に分散投資ができ、リスクを減らしながら資産の安定的な成長を目指せます。

忙しい主婦や会社員でも手間いらずで始められるのがメリットです。

NISAで人気の投資信託はこの2つ!

実際にNISAで多くの人が選んでいる投資信託がこの2つ。

- 全世界株式(オール・カントリー)

- 米国株式(S&P500)

どちらも「eMAXIS Slim」シリーズという、手数料が非常に安くて人気のある商品があります。

① 全世界株式(オールカントリー)

全世界株式は「オルカン」とも呼ばれ、約3000銘柄に分散投資ができます。アメリカ・日本・ヨーロッパ・新興国など、世界中の企業にまるごと投資できるのが魅力。

過去30年間で年平均9.9%の成長という実績があります。長期的に見れば右肩上がりが期待でき、経済全体の成長に連動する安心感があります。

しかも、世界全体では2100年まで人口が増えると予測されており、まだまだ成長余地が期待できます。

おすすめ商品

eMAXIS Slim 全世界株式(オール・カントリー)

- 信託報酬は年0.1%未満で非常に低コスト

- 中身の約60%はアメリカ株、次いで日本、イギリスなど

オルカンについては、以下の記事でくわしく解説しています。

② 米国株式(S&P500)

一方、米国株式は「S&P500」という、アメリカを代表する500社に分散投資するタイプ。

Apple・Microsoft・Google・Amazon・Metaなど、今をときめくハイテク企業が勢ぞろい。

特にアメリカは先進国の中でも数少ない「人口が増え続けている国」であり、移民の受け入れによって今後も成長が期待されているのが大きな強みです。

過去30年での年平均リターンはなんと12.5%。全世界株式を上回るパフォーマンスです。

おすすめ商品

eMAXIS Slim 米国株式(S&P500)

- 信託報酬もこちらも年0.1%未満

- 上位銘柄はApple、NVIDIA、Amazon、Meta(旧Facebook)など

S&P500については、以下の記事でくわしく解説しています。

ここで知っておきたいのが「為替リスク」です。

為替リスクって何?円高・円安の影響について

全世界株式や米国株式など海外の株に投資すると、どうしても円高・円安の影響を受けます。

為替相場の変動によって、外貨建て資産の価値が変動するリスクを「為替リスク」と言います。

たとえば、

- 投資時:1ドル=100円

- 売却時:1ドル=120円(円安)

→円安になったら外貨で持っていた資産の価値が上がる⤴️

逆に…

- 売却時:1ドル=80円(円高)

→ 円高になったら外貨の資産の価値が下がる⤵️

為替で利益が出ることもあれば、損になることも。でも、長期投資ならあまり神経質になる必要はありません。

なぜなら、投資した時より円高になったことで為替で損が出ても株価の成長による利益の方が上回るケースが多いから。

実際、過去35年で全世界株式は約8倍、米国株式は約24倍に成長しています。

だから短期的な円高・円安はあまり気にしなくて大丈夫です。

思い立ったタイミングでNISAを始めてコツコツ気長に運用していけばOK!

それでも配当金が欲しいなら「高配当株投資」もアリ

NISAでは売却益が非課税になるので、「配当金」は出なくてもOKと考える人が多いですが、中には「配当金を定期的に受け取りたい」という人もいますよね。

そういった方には高配当株投資という選択肢もあります。

インデックス投資との違い

オルカンやS&P500のようなインデックス投資は、「株価の値上がり」を狙ってコツコツ長期で育てていく投資方法。利益が出てもそのまま持っているだけでは現金にならないため、使いたいときは売って現金化する必要があります。

高配当株投資は、「毎年の配当金(=企業が利益の一部を出してくれるお金)」をもらうことが目的の投資方法。株を持っているだけで、年に1回〜数回現金が口座に自動的に振り込まれます。

| インデックス投資 (オルカン・S&P500) | 高配当株投資 | |

|---|---|---|

| 資産の増やし方 | 値上がり益を狙う | 配当金をもらう |

| 利益の受け取り方 | 売却して現金化が必要 | 毎年現金で配当がもらえる |

| 投資の目的 | 将来の資産形成向き | 安定した収入向き |

初心者のうちは、まずは王道のインデックス投資(オルカン・S&P500)から始めて、慣れてきたら高配当株を追加するのもおすすめです。

まとめ:初心者におすすめのNISA銘柄

バランス重視派→「全世界株式(オルカン)」

世界中に広く分散投資してリスクをカバーし、安定した利回りを目指したい方におすすめ。

成長重視派→「米国株式(S&P500)」

今後も成長が期待されるアメリカ経済に集中投資してリターンを求めたい方に。

定期的に配当金が欲しい方は、高配当株投資にチャレンジしてみるのもアリ(やや上級者向け)。

インデックス投資のおすすめ銘柄については、以下の記事でご紹介しています。

【新NISAつみたて投資枠】人気&手数料が安いインデックス投資信託20選

新NISAの始め方:5ステップでかんたんスタート!

NISAは5つのステップを順番にこなしていくだけで、かんたんに始められます。

- 証券口座を開く

- クレジットカードを準備する

- 毎月いくら積み立てる?

- 投資先を決める

- あとは「ほったらかし」でOK

はじめての方でも安心してスタートできるように、できるだけやさしく、手順を1つずつご紹介します。

NISAを始めるには、まず「NISA専用の証券口座」を作る必要があります。

おすすめは、楽天証券やSBI証券、マネックス証券などの「ネット証券」。

低コストな投資信託が選べて、クレジットカードで積み立てるとポイントももらえるのでお得です。

ただし、「ネットで全部やるのは不安…」という方は、お近くの銀行や店舗がある証券会社でもNISAは始められます。窓口で説明を受けながら進めたい方はこちらでも。

ただし、NISA口座は1人につき1つだけ!

複数の金融機関で開設することはできないのでご注意くださいね

おすすめのネット証券については以下でくわしく解説しています。

NISAでの積立投資をもっとおトクに&ラクに続けるためにおすすめなのが、クレジットカード積立(通称:クレカ積立)です。

毎月の積立投資の支払いをクレジットカードで自動決済できる仕組みで、カードの利用金額に応じてポイントがもらえるのがうれしいところ。

| 対応カード | 貯まる ポイント | ポイント 還元率 | |

|---|---|---|---|

| 楽天証券 | 楽天カード | 楽天ポイント | 1.0〜2.0% ※カード種類で変動 |

| SBI証券 | 三井住友カード | Vポイント dポイント Ponta JAL・PayPay | 0〜5.0% ※カードの利用額で変動 |

| マネックス証券 | dカード マネックスカード | dポイント マネックスポイント | 最大3.1% (ドコモ特典あり) |

一度クレカ積立を設定してしまえば毎月自動で投資が続くので、手間なく投資を続けられます。

ポイント還元は今までも何度か変更されてきました。今後も見直しされる可能性がありますので、おまけ程度に考えましょう。

ここ、とても重要です!

というのも、多くの方の投資が続かない理由は、無理な金額で始めてしまうからなんです。

目安は月の手取り収入の5%から10% 。

そして「先取り投資」をしましょう。

たとえば、毎月の手取り収入が20万円なら…

- まず最初に2万円(10%)を投資用として先取り

- 残りの18万円で生活費をやりくり

お給料が入ったら「先に投資額を取り分ける」ことで無理なくコツコツと続けることができます。

投資先は、先ほどご紹介した全世界株式(オルカン)かS&P 500の投資信託がおすすめです。

| 銘柄 | 内容 | 向いている人 |

|---|---|---|

| 全世界株式(オルカン) | 世界中の株にまるごと投資できる投資信託(先進国も新興国も含む) | バランス重視。広く分散してリスクを抑えたい人 |

| S&P500 | アメリカの有名企業500社にまとめて投資できる投資信託 | 成長性を重視したい人。アメリカ経済に期待している人 |

どちらも人気があり、長期で見れば右肩上がりの実績があるので、安心してスタートできます。

NISAでの投資がスタートしたら、あとはほったらかしましょう。

証券会社のサイトは普段見ません。

「えっ、なんで?」と思うかもしれませんが、実はこれがいちばん大事なポイントなんです。

感情が動くと人は判断を誤ることがあります。

ある日、ニュースで「株価が大暴落!」と流れてきたとしましょう。

「えっ、私の投資もどうなってるの…?」

と慌てて口座を確認したら、含み損(=一時的にマイナス)が出ていてドキッ…。

するとどうしても「怖いから売ろうかな…」「やっぱり投資向いてないかも…」と不安になって、売ってしまう。そうすると損が出た状態で終わってしまいます。

でも、これまで何度も大きな暴落がありましたが、そのたびに時間をかけて回復してきました。

2008年のリーマンショックは約5年で回復、2020年のコロナショックにおいてはわずか数ヶ月で回復しています。

「暴落はあっても、いつか必ず終わる」というのが、これまでの投資の歴史です。

だから、気にしすぎない・触りすぎないのが長期投資ではとても大事なんです!

売るときはどうする?資産をキープしながら取り崩す方法

せっかく育てたNISAの資産、使いたい時に一気に全部売ってしまうのはもったいないかもしれません。

なぜなら、NISAは売るまでずーっと非課税で運用できる制度だから。

「必要なときに、必要な分だけちょっとずつ売る」をベースに、できるだけ長く運用を続けたほうがお得なんです。

たとえば…

- NISA口座に500万円あり、子どもの大学進学で100万円必要

→ 一気に売らず、100万円分だけ売却! - さらに余裕を持ちたい人は、年に20万円ずつを5年間に分けて売るという方法も◎

少しずつ売ることで値動きのリスクを分散でき、非課税メリットを長く活かせます。

資産を減らさずに運用できる「4%ルール」

もう少し先の老後の生活費として使うなら、「どう取り崩していくか(=どうやって現金化して使うか)」がとても大切になります。

ここで出てくるのが、「4%ルール」という考え方。

積み立てた資産のうち毎年4%ずつ取り崩して使うと、資産を減らさずに長持ちさせられる可能性が高いよということです。

たとえば1000万円あったら、毎年4%=40万円(=月3.3万円)ずつ使うと、ずっと資産が減りにくいと言われています。

どうして「4%」なの?

これは、アメリカの過去の実績に基づいた数字で、

- 投資で増える平均利回り:年7%

- 物の値段が上がる「インフレ」率:年3%

つまり「差し引きで年4%の成長が見込める」なら、4%以内でお金を使っていけば減らずにすむという考えです。

もちろんこれは理論上の話ですが、老後の生活資金としてNISAを使う上でひとつの目安になります◎

まとめ:新NISAでお金を育てよう

新NISAは、将来の自分や家族のために「今からできる、かんたんな備え」。

未来に送るタイムカプセルのようなものです。

「子どもの進学に備えて」「老後を安心して迎えるために」

そんな思いをこめて、ちょっとずつ積み立てていくことができます。

口座の開設から積立の設定まですべてネットでできるし、一度始めてしまえばあとは放っておいてもお金が育っていくから、忙しい主婦にもピッタリなんです。

新NISAのうれしいポイント

- 年間360万円まで非課税(利益に税金がかからない!)

- 非課税期間に期限がないから、じっくり育てられる

- 一度設定すれば、あとは“ほったらかし”でもOK

失敗しないコツは、無理せず・シンプルに

- 毎月、手取り収入の5〜10%くらいからスタート(まずは少額でOK)

- 初心者でも安心な「全世界株」や「アメリカ株」の投資信託を選ぼう

- 長く続けることで、お金がコツコツ育っていく仕組み

- クレジットカード払いにすれば、ポイントももらえておトク!

新NISAを始めるのは、2025年からでもぜんぜん遅くないです!

一歩ふみ出すだけで、未来のお金の不安がぐっと軽くなるかもしれません。

あなたも、新NISAで「将来への小さな投資」を始めてみませんか?