30代・40代は結婚・出産・マイホーム購入など、ライフイベントが次々に押し寄せてきます。

中でも将来必要になる子どもの教育費は、少しずつ備えておきたいところ。

日本政策金融公庫のデータによると、子ども1人あたりの教育費は大学卒業までにざっくり約1000万円。

もちろん一度に支払うわけじゃないけど、かなりの出費になりますよね。

この問題に備えられるのが「新NISA」です。

でもNISAって投資なんでしょ?なんだか難しそう…

実はNISAの活用はとてもシンプル。そして、正しいやり方をすればちゃんとお金が増えていきます。

この記事では、30代・40代の方に向けて教育費と新NISAについてをやさしく解説します。

進路別の教育費と、毎月いくら積み立てればいいかのシミュレーションもありますので、ぜひ最後まで読んでくださいね。

教育費、実はこんなにかかります

令和3年度に行われた調査によると、高校入学から大学卒業までにかかる教育費の平均は約942万円です。

- 高校3年間で約262万円

- 大学4年間で約681万円

合計:約942万円

日本政策金融公庫:令和3年度「教育費負担の実態調査結果」より

これは、塾代や受験費用、入学金、授業料、教材費、交通費などすべてを含めたトータルの金額です。

「毎月の家計の中で少しずつ出ていくから実感がない…」という声もありますが、積み重なると大きな出費になることがよくわかります。

進学先による教育費のちがい

大学の進学先によって、さらに教育費は大きく変わってきます。

| 進学先 | 教育費総額(高校〜大学) |

|---|---|

| 国公立大学 | 約743万円 |

| 私立大学(文系) | 約952万円 |

| 私立大学(理系) | 約1083万円 |

私立の理系大学に進学した場合は、1000万円を超える可能性も。

兄弟がいるご家庭ではこれが2倍、3倍になると考えると、早めの準備がいかに大事かが見えてきます。

これ、新NISAで積み立てれば解決できます

お子さんが0歳のときから毎月3万円ずつ、18年間NISAでコツコツ積み立てていくとしましょう。

これを年利5%で運用できた場合、どうなるか計算してみると、

- 毎月3万円 × 12ヶ月 × 18年 = 元本は648万円

- 運用によって増えた利益は約400万円

- 最終的な資産は約1048万円

コツコツ運用を続けると、高校〜大学卒業までの教育費の平均額をカバーできる金額にまで成長します。

ここでポイントになるのは、

- 長期間かけて積み立てること

- お金を寝かせずに増やす(運用する)こと

NISAはすぐには結果が出ませんが、時間をかけてじっくり積み立てることで雪だるま式にお金が増えていきます。

お金を銀行に預けるのも教育費準備のひとつの方法ですが、銀行ではあまり増えません。

毎月3万円で18年間積み立てた場合のちがい

| 新NISA | 銀行預金 | |

|---|---|---|

| 利率 | 5%想定 ※ | 0.275% |

| 元本 | 648万円 | 648万円 |

| 利益 | 400万円 | 12万円 |

| 合計 | 約1048万円 | 約660万円 |

※投資信託の平均リターンは3〜10%と言われています。ここでは5%に設定して計算しました。

使うのが先になるお金は運用に回して、コツコツ育てていくと大きな成果に繋がります。

つまり、子どもが小さいうちから積み立てと運用をスタートしておけば、教育資金は無理なく準備できるということなんです。

「教育費のために何か準備しなきゃ」と思っている方こそ、新NISAでのつみたては現実的で安心感のある貯め方といえるでしょう。

あらためてNISAってなに?

NISAについてはもう知ってるよーという方は「毎月の積立額」へジャンプ

NISAは、かんたんに言うと投資で得た利益に税金がかからない制度。

本来、投資の利益には約20%の税金がかかりますが、NISA口座を使えばその税金がゼロになるんです。

たとえば10万円の利益が出たら、通常は2万円が税金で引かれて手取り8万円になるところ、NISAなら10万円まるごと手元に残ります。これ、すごいですよね。

2024年から「新NISA」にリニューアル!

2024年からNISA制度がリニューアルされ、より使いやすくなりました。

現在の新NISAには以下の2つの投資枠があり、併用OKです。

| つみたて 投資枠 | 成長投資枠 | |

|---|---|---|

| 投資上限 (年間) | 最大120万円 | 最大240万円 |

| 投資方法 | 積立のみ | 積立 or 都度購入 |

| 投資対象 | 長期・分散投資に適した投資信託 | 株式・一部の投資信託・ETF・REITなど |

| 特徴 | 金融庁の基準を満たす厳選した商品のみで 初心者でも安心 | より多様な商品に投資でき リターンも大きく狙える |

| 投資の スタイル | 積立設定で自動的にコツコツ投資 | 自分で銘柄を選ぶ |

| 難易度 | やさしい | 少し難しい |

| 向いてる人 | 初心者・忙しい人 | ある程度慣れた人・余裕がある人 |

つみたて投資枠と成長投資枠の違いについては、こちらでくわしく解説しています。

新NISAのメリット①:非課税で年間360万円まで投資OK

NISAのメリットの1つは、非課税で投資できる枠が大きいこと。

ひと月あたり30万円まで投資できます。これだけあれば、教育費だけでなく老後資金の準備もしっかりできます。

新NISAのメリット②:非課税期間が「無期限」に

以前のNISAは非課税期間が最長20年でしたが、新NISAでは利益が出てもずっと税金がかかりません。

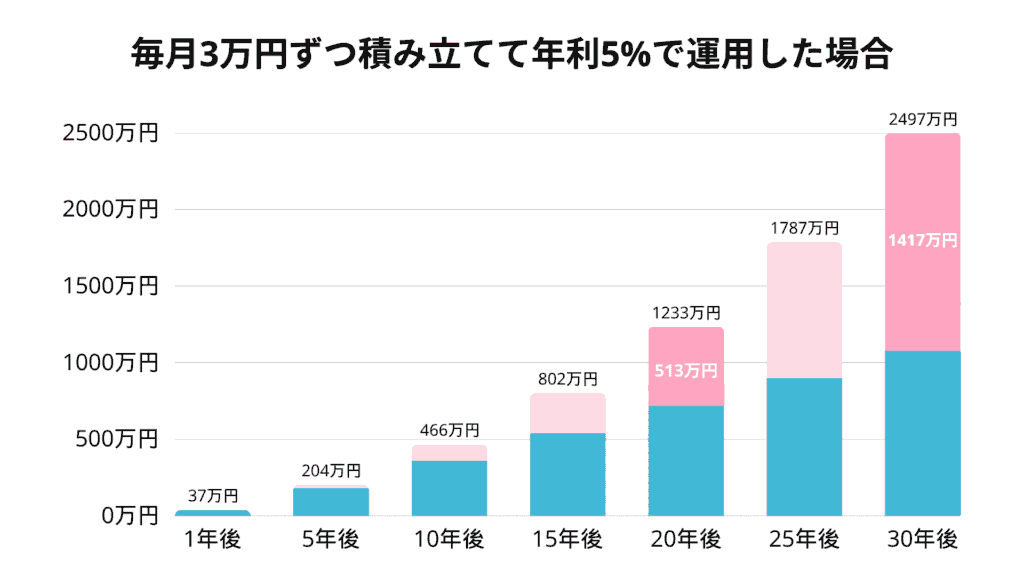

たとえば月3万円ずつ積み立てて、年利5%で運用した場合、

| 積立年数 | 元本 | 利益 | 合計資産 |

|---|---|---|---|

| 20年 | 720万円 | 513万円 | 1230万円 |

| 30年 | 1080万円 | 1417万円 | 2497万円 |

たった10年の違いで、利益に約900万円もの差がつきます。

しかも非課税だから、この利益もまるごと受け取れます。税金にして280万円も違ってくるケースも!

「非課税期間は一生続く」のは大きなメリットです。

注意点:新NISAで投資できるのはトータル1800万円まで

新NISAは、投資できる上限が1800万円までと決まっています。

内訳はつみたて投資枠600万円+成長投資枠1200万円。

こちらは投資額のトータルなので、使い切ると追加はできません。ただし、NISA口座で持っている投資信託や株などを売却すると元本分は再び使えるしくみになっています。

とはいえ、月3万円の積立なら使い切るまで50年かかるので、初心者はあまり気にしなくてOKです。

新NISAのまとめ

- NISAとは利益が非課税になる「お得な口座」

- 年間最大360万円まで非課税で投資できる

- 非課税期間が無期限だから、将来の資産形成に有利

- 子どもの教育費や自分の老後資金づくりに◎

- 投資できる金額はトータル1800万円まで(初心者なら気にしなくてOK)

毎月いくら積み立てればいい?

新NISAがざっくりわかったところで、教育費の準備について考えていきましょう。

教育費を用意するには毎月いくら積み立てればいいの?

これは、子どもがどのような進路に選択するかによって変わってきます。

おもな進路パターンは以下のとおり。

- 公立高校→国公立大学

- 公立高校→私立文系大学

- 公立高校→私立理系大学

- 私立高校→国公立大学

- 私立高校→私立文系大学

- 私立高校→私立理系大学

それぞれいくら教育費が必要か、その教育費を貯めるには毎月いくら積み立てればいいか見ていきましょう。

前提となる費用データ:

- 高校

- 公立高校:入学金約5万円、3年間の授業料・諸経費等約55万円、その他費用約60万円

- 私立高校:入学金約20万円、3年間の授業料・諸経費等約300万円、その他費用約80万円

- 塾・予備校費用(高2の夏から通うと想定)

- 公立高校に進学した場合:年間約30万円×3年=約90万円

- 私立高校に進学した場合:年間約20万円×3年=約60万円

- 大学(4年間)

- 国公立大学:入学金約28万円、授業料約54万円×4年=216万円、諸経費・教材・ICT等約60万円

- 私立文系大学:入学金約25万円、授業料約90万円×4年=360万円、諸経費・教材・ICT等約70万円

- 私立理系大学:入学金約25万円、授業料約130万円×4年=520万円、諸経費・教材・ICT等約80万円

- ゼミ研修費:4年間で約10万〜20万円(文系10万円、理系20万円)

- 通学定期代(大学4年分):約30万円

- 高校時の部活動・修学旅行・制服等(3年間合計):公立約60万円、私立約80万円

- ICT機器(高校・大学それぞれで1回ずつ購入):各約10万円

進路パターン別教育費

| 教育費合計 | 高校 | 大学 | |

|---|---|---|---|

| ①公立高校→国公立大学 | 約554万円 | 約210万円 | 約344万円 |

| ②公立高校→私立文系大学 | 約705万円 | 約210万円 | 約495万円 |

| ③公立高校→私立理系大学 | 約885万円 | 約210万円 | 約675万円 |

| ④私立高校→国公立大学 | 約804万円 | 約460万円 | 約344万円 |

| ⑤私立高校→私立文系大学 | 約955万円 | 約460万円 | 約495万円 |

| ⑥私立高校→私立理系大学 | 約1135万円 | 約460万円 | 約675万円 |

①公立高校→国公立大学の場合

必要な金額:約554万円

高校進学に必要な金額:約210万円

- 高校入学金:5万円

- 高校3年間の授業料・初期費用・諸経費:55万円

- その他費用(部活・修学旅行・制服・定期代・ICT機器等):60万円

- 塾・予備校費用:90万円

大学進学に必要な金額:約344万円

- 大学入学金:28万円

- 授業料等:216万円

- 諸経費・教材・ICT:60万円

- ゼミ費用:10万円

- 通学定期代:30万円

オール公立でも教育費は550万円以上!

「高校も大学も公立でいく予定だから、そんなに教育費はかからないはず」

と思いきや、実際に計算してみると結構な額が必要なんです…!

これは学費だけではなく、塾代・修学旅行費・制服やICT機器代など、リアルな出費も含んだトータル金額です。

特に見落としがちなのが塾・予備校代。上記は高2の夏から通う想定で計算していますが、通い始めるのがもっと早い場合はもう少し費用がかかります。

でも、NISAを使って積み立てれば大丈夫。

15年で用意するなら、毎月21000円積み立てれば貯められます。

毎月21000円を15年間積み立てて、年利5%で運用した場合:

- 元本:378万円(21,000円 × 12ヶ月 × 15年)

- 利益:約183万円

- 最終的な資産:約561万円

②公立高校→私立文系大学の場合

必要な金額:約705万円

高校進学に必要な金額:約210万円

- 高校入学金:5万円

- 高校3年間の授業料・初期費用・諸経費:55万円

- その他費用(部活・修学旅行・制服・定期代・ICT機器等):60万円

- 塾・予備校費用:90万円

大学進学に必要な金額:約495万円

- 大学入学金:25万円

- 授業料等:360万円

- 諸経費・教材・ICT:70万円

- ゼミ費用:10万円

- 通学定期代:30万円

「公立高校→私立文系大学」のパターン、実際の進学先として最も多いケースと言われています。

必要な教育費はトータルで約705万円。

中でも大学の費用が約495万円と全体の7割を占めており、学費以外にも教材やICT環境+通学費+ゼミ研修費などを合わせるとかなりの金額になります。

700万円超えと聞くとちょっと不安になりますが、NISAで時間をかけてコツコツ積み立てれば大丈夫。

15年で用意する場合は、毎月27000円の積立でクリアできます。

毎月27000円を15年間積み立てて、年利5%で運用した場合:

- 元本:486万円(27,000円 × 12ヶ月 × 15年)

- 利益:約236万円

- 最終的な資産:約722万円

③公立高校→私立理系大学の場合

必要な金額:約885万円

高校進学に必要な金額:約210万円

- 高校入学金:5万円

- 高校3年間の授業料・初期費用・諸経費:150万円

- その他費用(部活・修学旅行・制服・定期代・ICT機器等):60万円

- 塾・予備校費用:90万円

大学進学に必要な金額:約675万円

- 大学入学金:25万円

- 授業料等:520万円

- 諸経費・教材・ICT:80万円

- ゼミ費用:20万円

- 通学定期代:30万円

高校が公立で学費が比較的抑えられていても、大学で私立理系を選ぶと一気に費用がかさみます。

理系は実験や研究設備が必要になるため、文系に比べて授業料が1.5倍〜2倍近くなることも珍しくありません。

また、研究室活動やゼミ研修にかかる費用、ICT機器代(パソコンやソフトなど)なども追加で必要になるため、トータルの金額は約885万円とかなり高額に。

特に、大学だけで675万円というのは、家計にとって大きなインパクトですよね。

だからこそ、子どもが小さいうちに早くから準備を始めることが大切。

NISAで15年運用しながら貯めるなら、毎月34000円積み立てれば大丈夫です。

毎月34000円を15年間積み立てて、年利5%で運用した場合:

- 元本:612万円(34,000円 × 12ヶ月 × 15年)

- 利益:約297万円

- 最終的な資産:約909万円

④私立高校→国公立大学の場合

必要な金額:約804万円

高校進学に必要な金額:約460万円

- 高校入学金:20万円

- 高校3年間の授業料・初期費用・諸経費:300万円

- その他費用(部活・修学旅行・制服・定期代・ICT機器等):80万円

- 塾・予備校費用:60万円

大学進学に必要な金額:約344万円

- 大学入学金:28万円

- 授業料等:216万円

- 諸経費・教材・ICT:60万円

- ゼミ費用:10万円

- 通学定期代:30万円

私立高校に通わせる場合、まず大きな負担となるのが高額な授業料や初期費用です。

特に首都圏や都市部の私立進学校では、1年間で100万円以上の学費がかかるケースもあり、3年間の総額は300万円超えになることも。

そこに、制服や修学旅行、ICT機器代、さらには塾・予備校代まで加えると、高校だけで460万円もの費用が必要になります。

「大学は国公立だから安心」と思っていても、実は高校での出費がかなり大きいため、全体で見れば804万円と決して安くはありません。

また、私立高校に通っていると、周囲の水準に合わせて追加費用(例えば海外研修やタブレットのスペック指定など)が必要になることもあります。

だからこそ、大学費用だけではなく高校入学の時点からまとまった資金をしっかり準備しておくことが大切。

NISAを使えば、毎月31000円 × 15年で教育費を用意できます。

毎月31000円を15年間積み立てて、年利5%で運用した場合:

- 元本:558万円(31,000円 × 12ヶ月 × 15年)

- 利益:約271万円

- 最終的な資産:約829万円

⑤私立高校→私立文系大学の場合

必要な金額:約955万円

高校進学に必要な金額:約460万円

- 高校入学金:20万円

- 高校3年間の授業料・初期費用・諸経費:300万円

- その他費用(部活・修学旅行・制服・定期代・ICT機器等):80万円

- 塾・予備校費用:60万円

大学進学に必要な金額:約495万円

- 大学入学金:25万円

- 授業料等:360万円

- 諸経費・教材・ICT:70万円

- ゼミ費用:10万円

- 通学定期代:30万円

私立高校 × 私立文系コースの総額は955万円。教育費が重くのしかかってきます。

高校は、授業料や施設費・教材費などで3年間で300万円以上、さらに制服代・修学旅行・ICT機器などで約80万円、そのうえ塾・予備校代もかかるため460万円ほど必要になります。

続く大学も、年間90万円の授業料が4年分、加えて入学金やゼミ費、教材・ICT代なども含めるとおよそ500万円。

これだけ教育費がかかるとなると、「家計を圧迫する最大の要因」になりかねません。

だからこそ、早いうちから計画的に資金を準備するのは本当に大事。こんなときに頼れるのが新NISAです。

15年間、毎月36000円をコツコツ積み立れば、高・大私立コースにも備えることができます。

毎月36000円を15年間積み立てて、年利5%で運用した場合:

- 元本:648万円(36,000円 × 12ヶ月 × 15年)

- 利益:約314万円

- 最終的な資産:約962万円

⑥私立高校→私立理系大学の場合

必要な金額:約1135万円

高校入学までに必要な金額:約460万円

- 高校入学金:20万円

- 高校3年間の授業料・初期費用・諸経費:300万円

- その他費用(部活・修学旅行・制服・定期代・ICT機器等):80万円

- 塾・予備校費用:60万円

大学入学までに必要な金額:約675万円

- 大学入学金:25万円

- 授業料等:520万円

- 諸経費・教材・ICT:80万円

- ゼミ費用:20万円

- 通学定期代:30万円

私立高校→私立理系大学へ進学する場合は、特に教育費がかかるルート。

その総額は約1135万円。正直ちょっと驚いてしまいますよね。

高校だけでも約460万円、そして大学も私立理系となると、さらに費用が増えます。

年間130万円ほどの授業料が4年間続き、入学金や教材費、パソコンなどのICT機器代、理系ならではの実験や研究に必要なゼミ費も含めると、大学だけで約675万円にもなります。

でも、「うちはムリかも…」とあきらめなくても大丈夫。15年間コツコツと積み立てていくことで十分に準備ができます。

時間をかけてじっくりお金が育っていくNISAを使って、毎月43000円積み立てれば理系大学の教育費だって用意できます。

進路パターン別の教育費と積立額まとめ

| 教育費合計 | 毎月の積立額 | |

|---|---|---|

| ①公立高校→国公立大学 | 約554万円 | 21000円 |

| ②公立高校→私立文系大学 | 約705万円 | 27000円 |

| ③公立高校→私立理系大学 | 約885万円 | 34000円 |

| ④私立高校→国公立大学 | 約804万円 | 31000円 |

| ⑤私立高校→私立文系大学 | 約955万円 | 36000円 |

| ⑥私立高校→私立理系大学 | 約1135万円 | 43000円 |

新NISAではどんな商品を選べばいいの?

毎月どれだけ積み立てればいいかはわかったけど、NISAでは実際どんな商品に投資すればいいの?

新NISAでは色々な投資商品が選べますが、いちばん最初は「投資信託」がおすすめです。

投資信託は、いろんな会社の株や債券が入った「詰め合わせパック」のようなもの。

たくさんの人から集めたお金をプロが代わりに運用してくれて、これひとつで数百〜数千の会社に分散投資できます。

リスクを減らしながら安定的にお金を増やせるので、投資がはじめての方でも手間や難しい知識がいらずに始められるのがメリット。

NISAで多くの人が選んでいる投資信託が以下の2つです。

- 全世界株式(オール・カントリー)

- 米国株式(S&P500)

① 全世界株式(オールカントリー)

全世界株式は「オルカン」とも呼ばれ、アメリカ・日本・ヨーロッパ・新興国など、世界中の企業にまるごと投資できるのが大きいメリット。

投資先はアメリカのAppleやマイクロソフト、日本のトヨタやソニーなど。これ1本で世界の名だたる大企業に投資できます

リターン(どれくらい利益が出たかの割合)が高く、過去30年間で年平均7.5%増えた実績があります。手数料も安く、1年あたりたったの0.131%。

世界中に自動で分散してくれる=「これからどの国が伸びるのか」を自分で考える必要がないので、初心者さんの「はじめの1本」にぴったりの銘柄です。

おすすめ商品

eMAXIS Slim 全世界株式(オール・カントリー)

- これ1本で世界中に分散投資できる

- 運用にかかる手数料がとても安く、続けやすい

- 過去の運用実績が安定している

- 「まずはオルカン」と言われるくらいNISAで大人気

オルカンについては、以下の記事でくわしく解説しています。

② 米国株式(S&P500)

「S&P500」という、アメリカを代表する500社に分散投資するタイプ。

Apple・Microsoft・Google・Amazon・Metaなど、実績のある優良企業が投資先です。

アメリカは先進国の中でも数少ない「人口が増え続けている国」であり、移民の受け入れによって今後も成長が期待されているのが大きな強み。

過去30年での年平均リターンはなんと12.5%で、全世界株式を上回るパフォーマンスです。

新NISAとの相性も良いことから、「長期でしっかり資産を育てたい」と考える人や投資初心者にぴったりな選択肢として、たくさんの方に選ばれています。

おすすめ商品

eMAXIS Slim 米国株式(S&P500)

- アメリカの優良企業500社に分散投資

- 年平均リターン12.5%でしっかり資産が育つ

- 人口が増え続け、ITやAIの分野でも世界をリードしているアメリカはこれからも伸び代が期待できる

S&P500については、以下の記事でくわしく解説しています。

新NISAの始め方:5ステップでかんたんスタート!

新NISAは5つのステップを順番に進めるだけで、誰でもかんたんに始められます。

まずは「NISA口座」を作ります。

おすすめは、楽天証券・SBI証券・マネックス証券などのネット証券。

低コストな投資信託が豊富にそろってるうえ、クレジットカードで購入するとポイントも貯まってお得です。

ネットに不安がある方は、銀行や店舗型の証券会社でも開設できますが、NISA口座は1人1口座のみ。

複数開設はできないのでご注意くださいね

おすすめのネット証券については、以下でくわしく解説しています。

NISAでの積立投資をもっとおトクに&ラクに続けるためにおすすめなのが、クレジットカード積立(通称:クレカ積立)。

クレカ積立を使えば毎月自動で投資でき、購入価格に応じてポイントももらえます。

| 対応カード | 貯まる ポイント | ポイント 還元率 | |

|---|---|---|---|

| 楽天証券 | 楽天カード | 楽天ポイント | 1.0〜2.0% ※カード種類で変動 |

| SBI証券 | 三井住友カード | Vポイント dポイント Ponta JAL・PayPay | 0〜5.0% ※カードの利用額で変動 |

| マネックス証券 | dカード マネックスカード | dポイント マネックスポイント | 最大3.1% (ドコモ特典あり) |

ポイント還元は変更される可能性がありますので、おまけ程度に考えましょう。

以下の進路別の教育費を参考に、毎月の積立額を決めましょう。

| 教育費合計 | 毎月の積立額 | |

|---|---|---|

| ①公立高校→国公立大学 | 約554万円 | 21000円 |

| ②公立高校→私立文系大学 | 約705万円 | 27000円 |

| ③公立高校→私立理系大学 | 約885万円 | 34000円 |

| ④私立高校→国公立大学 | 約804万円 | 31000円 |

| ⑤私立高校→私立文系大学 | 約955万円 | 36000円 |

| ⑥私立高校→私立理系大学 | 約1135万円 | 43000円 |

年利5%で運用すると、15年で教育費が貯まる計算になっています

つみたてを続けるコツは、「先取り」です。

残ったら投資ではなく、お給料が入ったら「先に投資額を取り分ける」ことで無理なくコツコツと続けることができます。

投資先は、先ほどご紹介した全世界株式(オルカン)かS&P 500の投資信託がおすすめ。

| 銘柄 | 内容 | 向いている人 |

|---|---|---|

| 全世界株式(オルカン) | 世界中の株に分散投資(日本含む) | バランス重視・リスクを抑えたい人 |

| S&P500 | アメリカの優良企業500社にまとめて投資 | リターン重視・米国に期待する人 |

どちらも実績があり、初心者にも人気の商品です。

投資が始まったら、証券口座は基本見なくてOKです。

なぜなら、感情で動くと判断ミスをしやすくなるから。

もし暴落があってもすぐに売るのではなく、「回復を待つ」のが正解。実際、リーマンショックもコロナショックも数年以内に回復しました。

長期投資では「気にしすぎない・触りすぎない」が大事です!

まとめ|教育費の準備はコツコツが大事

高校・大学ではびっくりするくらいお金がかかります。

でも大丈夫。今から少しずつ計画的に備えていけば、家計に無理なく備えることができます。

新NISA × 教育費のポイント

- 教育費は1人あたり1000万円前後かかる

- 積立を始めるならお子さんが小さいうちがベストタイミング

- 新NISAを活用してコツコツ運用すれば、時間の力でしっかり増やせる

- 月3万円の積立でも、18年あれば約1000万円まで育てることができる

- 銀行に預けるだけではなかなか増えない

- 「使うのが先のお金」はNISAで増やす

子どもの教育資金は、焦って一気に準備しようとすると大変ですが、長い時間を味方につければ、家計に無理なく備えることができます。

毎月の小さな積み立てが、将来の大きな安心へとつながっていきます。

将来の夢や子どもの未来を叶えるために、新NISAでコツコツお金を育てていきましょう。